1983 年,钕铁硼相继发明于日本和美国,因其优越的磁性能和低廉的价格,迅速得以推广和发展。20 世纪 80-90 年代,日本住友、信越化工、日本东京电气(TDK)等公司相继量产烧结钕铁硼,全球产能大多分布在于日本与美国。

21 世纪以来,受资源、成本等因素影响,以美国、欧洲为代表的发达经济体着手进行产业调整,全球烧结钕铁硼产业快速向中国转移;同时,本世纪以来,随着中国在稀土分离、稀土永磁材料制备等技术方面取得的重大突破,稀土永磁材料制造快速追赶国际领先水平,国外稀土永磁材料行业开始明显萎缩,美国、欧洲等钕铁硼生产线逐步关停,转向中国进口。

截至目前,国外具有一定规模的烧结钕铁硼生产企业最重要的包含日本的信越化工、日立金属(Neomax)、TDK 以及德国 VAC5等。

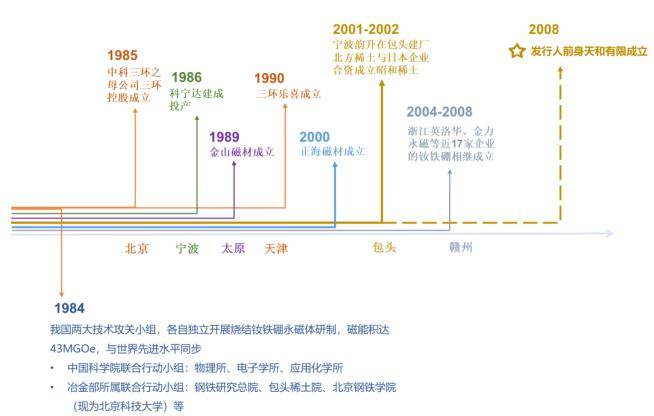

我国稀土储量全球领先,且轻、重稀土品种齐全,为稀土永磁材料行业发展奠定了基础。1984 年,中国科学院和冶金部联合行动小组开展烧结钕铁硼研制,快速提高磁能积,与世界领先水平同步。1985 年,北京三环新材料高技术公司(现为中科三环)成立,标志着中国稀土永磁材料行业产业化进程开启。1986 年,宁波三环磁厂(现为宁波科宁达工业有限公司)建成投产,标志着我国烧结钕铁硼真正开始量产。

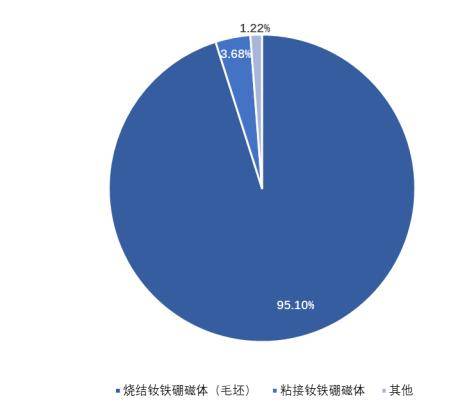

烧结钕铁硼在钕铁硼总产量中占有主导地位,根据中国稀土行业协会的数据,2022 年上半年我国烧结钕铁硼毛坯产量为 11.60 万吨,占当年稀土永磁材料的 95.10%,粘结钕铁硼占比 3.68%,其他永磁材料占比合计仅 1.22%。

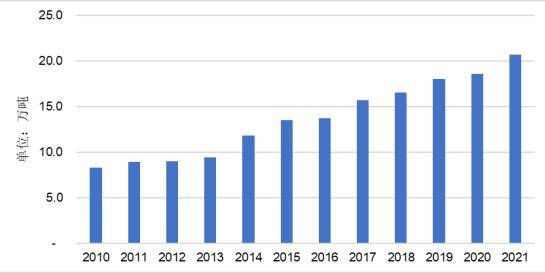

21 世纪以来,我国钕铁硼产量经历了四个增长阶段:第一,2002-2007 年为需求快速渗透驱动下的高增长,产量从 2003 年的 1.7 万吨增至 2007 年的 5万吨。2008 年,受全球金融危机影响,产量出现下滑。第二,2009-2011 年为国内经济复苏带动钕铁硼需求量开始上涨,产量重回增长轨道,2011 年产量增至 9 万吨左右。而后,国家政策调控导致稀土价格明显上升,钕铁硼产量增长放缓。第三,2014-2015 年,稀土价格会降低,下游节能电梯、风力发电、汽车等行业需求快速释放,钕铁硼产量迅速增加。第四,2016 年至 2021 年,我们国家的经济发展企稳,钕铁硼产量亦进入稳步增长阶段。

本世纪初,由于中低性能稀土永磁材料生产门槛较低,大量中小企业纷纷投产,其技术水平和自主创造新兴事物的能力不足,产品同质化严重,技术上的含金量低,主要是依靠人力成本与环保成本争夺市场。目前,我国以中低性能稀土永磁材料为主的中小企业毛利率较低,产品集中于磁吸附、磁选、电瓶车、音响器材,甚至箱包扣、门扣、玩具等初级应用领域,市场之间的竞争激烈。

截至目前,从全球市场到国内市场来看,稀土永磁材料均呈现中低性能供应过剩,高性能供应不足的特征。以烧结钕铁硼为例,根据中国稀土行业协会和 Frost&Sullivan 数据7,2020 年高性能钕铁硼产量 4.62 万吨,占比仅为24%。

近年来,我国电子信息、数字通讯、新能源汽车、风力发电、节能家电、医疗器械、国防工业等前沿领域加快速度进行发展,稀土永磁材料作为前述行业中发挥电磁转换、电信号转换、磁力转换等功能的关键战略材料,市场需求量逐步扩大。伴随着下游应用领域的要求提升,我国烧结钕铁硼产品的性能与质量亦得到非常明显改善,以 N 系列为例,由最初的 N40 以下中低牌号产品,慢慢地发展至N54 等高牌号产品。

未来,随着全球市场碳中和进程推进,新能源汽车、风力发电、工业电机、节能家电、3C 消费电子等前沿、新兴领域不断成长,高性能、高质量稀土永磁材料的应用场景将继续拓展深化,具有较强研发、生产及配套服务能力的头部企业将获得更加广阔的发展空间。

经过 20 多年的发展与集聚,我国稀土永磁材料企业呈现较为显著的产业集群化特征,目前产能主要分布在京津地区、浙江宁波地区、山西地区、包头地区、赣州地区、山东地区等,形成若干主要产业集群。

相比于山西、天津、包头和赣州等地区,宁波地区稀土永磁材料产业起步较早、规模较大。据中国稀土行业协会统计,2019 年,宁波地区烧结钕铁硼产量约占全国的 38.9%。依托中国科学院宁波材料技术与工程研究所等科研院所带来的技术优势,自身作为华东地区优良港口所具的市场优势,以及较为发达的民营经济、较为活跃的市场机制,宁波地区产业链发展较为成熟,尤其是烧结钕铁硼成品制造相关的机械加工、表面处理等配套较为完善。相较而言,赣州地区稀土永磁材料产业则是依托稀土资源优势而形成的产业集群,产品更偏向于稀土永磁材料产业链前端,如钕铁硼速凝薄片等稀土永磁材料半成品。

包头被誉为“稀土之都”,其稀土探明资源储量、产量均居全国首位,亦发展形成全国重要的稀土永磁材料产业集群。在产业高质量发展初期,包头地区主要以原材料和初级产品为主,稀土新材料及高端应用等下游产业环节产业的发展相对不足。近年来,依托中国北方稀土(集团)高科技股份有限公司等稀土原材料龙头,及以包头稀土研究院、上海交大包头材料研究院、中科院包头稀土研发中心、内蒙古稀土功能材料创新中心四大稀土科研院所为代表的产学研用体系,包头地区已形成从稀土采选矿、冶炼、深加工,到下游产品科研、开发、生产等完善的稀土产业链,具备从稀土永磁材料毛坯生产、机械加工、表面处理等完善的生产配套,及相应的市场贸易渠道,成为中国重要的稀土永磁材料基地,乃至稀土产业基地。

此外,包头地方政府格外的重视相关产业规模化、集约化发展,近年来陆续颁布了《包头市人民政府关于进一步加快稀土产业高质量发展的若干意见》、《包头市稀土新材料生产企业扶持政策措施》等产业鼓励措施,为稀土永磁材料产业高质量发展营造了良好的政策环境。天和磁材于 2008 年入驻包头,2020 年度被内蒙古自治区稀土行业协会认定为自治区总实力最强的稀土永磁材料企业、自治区钕铁硼市场占有率最高的企业。随着产业链配套的逐渐完备以及当地政策的全力支持,江西金力永磁、安徽大地熊等企业亦纷纷入驻建厂。

稀土永磁材料行业主要随下业波动,尽管下业发展周期不完全一样,但总体均随宏观经济周期波动。随着全球绿色经济、低碳经济的发展,以及我国“2030 碳达峰”、“2060 碳中和”目标的逐步实施,稀土永磁材料的主要下业发展前途良好。因此,稀土永磁材料行业发展前途因受经济周期影响产生的波动性并不明显。

目前,我国高性能烧结钕铁硼的下游市场主要为风力发电、节能变频空调、新能源汽车及汽车零部件、节能电梯、3C 消费电子领域等。除风力发电存在较明显的季节性特征(冬季为装机淡季)外,其他下游市场季节性特征较弱。整体而言,我国稀土永磁材料行业不存在很明显的季节性特征。返回搜狐,查看更加多

语言

语言